Per riallacciarci al discorso fatturazione e alla novità normative che stanno arrivando in questo 2016, ci sembra corretto rivolgere uno sguardo anche alle sanzioni e ai cambiamenti di legge per l’omessa fatturazione.

È di qualche settimana fa la notizia che nella Legge di stabilità 2016 è stato allungato il termine per gli accertamenti fiscali. Si è infatti passati da un periodo temporale di 4 anni, sia per l’IVA sia per l’IRPEF, ad un periodo massimo di accertamento pari a 5 anni.

Andiamo oggi ad affrontare come promesso un argomento davvero spinoso. Quello delle sanzioni per la mancata emissione di fattura. Di recente abbiamo pubblicato una guida alla fattura elettronica, nella quale già si accennava al rispetto delle normative IVA per quanto riguardava la fatturazione elettronica (verso le pa).

Mancata emissione fattura: cosa comporta?

Cominciamo col dire che in Italia la mancata emissione della fattura comporta per l’emittente (azienda, impresa, professionista o titolare di partita iva) l’applicazione di determinate sanzioni di carattere amministrativo.

Ma nel dettaglio cosa comporta l’omissione della fattura? Il tipo di sanzione da applicare e in particolare l’entità stessa della sanzione varia in base al tipo di operazione svolto. Più precisamente se si tratta di un’operazione con IVA le sanzioni appaiono maggiorate per chi emette la fattura.

Infatti, secondo la legge c’è differenza rispetto alla omissione di:

- ricevute fiscali;

- scontrini;

- documenti di trasporto;

Si legge dalla normativa come queste modalità di omissione vengano disciplinate diversamente.

Inoltre in maniera del tutto uguale a fatturazione e registrazione mancanti, per legge sono equiparate quelle tardive (quando avviene oltre i 15 giorni dal pagamento, salvo regolarizzazione ai sensi di legge).

Sanzioni sulla fatturazione: fattispecie di omessa fatturazione

Le violazioni relative alla fatturazione possono quindi assumere connotazioni diverse. Vediamo nel dettaglio:

- Omissione della fatturazione: l’omessa fatturazione o la mancata registrazione delle fatture comporta conseguenze sia sul soggetto attivo (persona fisica o giuridica) che emette la fattura, ma allo stesso tempo anche sul soggetto passivo. Infatti il soggetto che non la riceve e non si attiva per riceverla è anch’esso punibili per legge;

- Mancata registrazione della fattura in contabilità: il Decreto Legge 138/2011 ha introdotto una nuova ammenda per i professionisti iscritti in albi professionali (commercialisti, avvocati, ingegneri, medici, ecc) per l’omessa o ritardata emissione della fattura.

Se vengono contestate quattro violazioni di questo genere in 5 anni si arriva alla sospensione dell’attività che dovrà essere decretata dal consiglio dell’Ordine di appartenenza. - Sottofatturazione o sovrafatturazione: discorso a parte invece per la falsa fatturazione che sia essa (sottofatturazione o sovrafatturazione) rappresenta un evento disciplinato dal diritto penale.

Questa scatta anche in presenza di falsa fatturazione o fatturazione per operazioni inesistenti (anche per 1 euro), per cui non cercate di abbassare artificiosamente i vostri ricavi o reddito imponibile con questo mezzo perché incorrerete in due tipologie di reati che sono appunto la falsa fatturazione ed anche la dichiarazione fraudolenta.

In questi casi però parliamo di sanzioni penali per reati tributari.

Infine eccovi un riepilogo delle sanzioni previste per ogni fattispecie:

Fattispecie: Omessa documentazione o registrazione di operazioni imponibili;

Sanzioni: dal 100 al 200% dell’imposta;

Fattispecie: Omessa documentazione o registrazione di operazioni non imponibili o esenti;

Sanzioni: dal 5% al 10% del corrispettivo non fatturato o non registrato con un minimo di 500 euro;

Fattispecie: Omessa documentazione o registrazione di operazioni non soggette ad Iva;

Sanzioni: dal 5% al 10% del corrispettivo non documentati o non registrati con importo minimo di 500 euro;

Fattispecie: Mancata emissione di ricevute fiscali, scontrini fiscali e/o documenti di trasporto o l’emissione per importi inferiori;

Sanzioni: 150% dell’imposta corrispondente all’importo non documentato e, comunque, non inferiore a 500 euro;

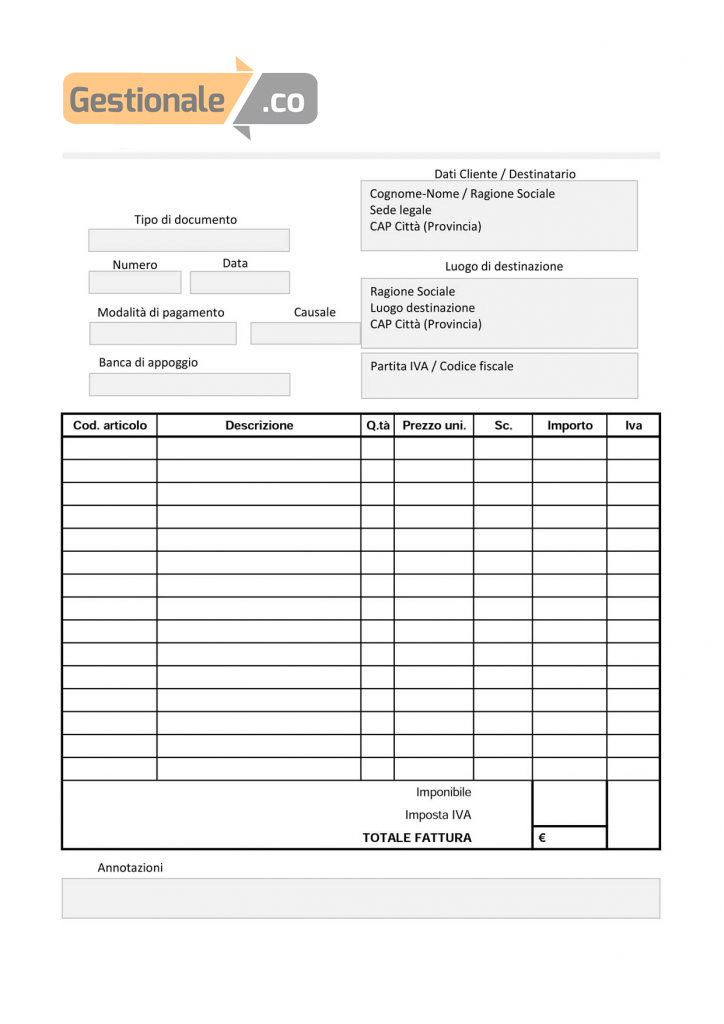

Concludiamo questo aggiornamento sulle sanzioni relative all’omessa fatturazione 2016, consigliandovi ancora una volta di utilizzare un software di gestione aziendale, presente sul nostro catalogo, per la contabilità aziendale e per emettere senza problemi tutti i tipi di fattura.